Aktienentwicklung nach Inflation

Dem Aktienmarkt wird oft nachgesagt, dass er der Einzige ist, der die Inflation auffangen kann. Das heißt, wenn man den Verlust des Geldwertes berücksichtigt, bleiben noch Erträge übrig. Naturgemäß sind nun die Erträge aus einer Geldanlage in Aktien nicht stabil. In einem Jahr steigen die Aktien stark an und in anderen bleiben nur Verluste übrig. Die New York Times hat eine schöne Auswertung, wie die Entwicklung über einzelne Jahre war.

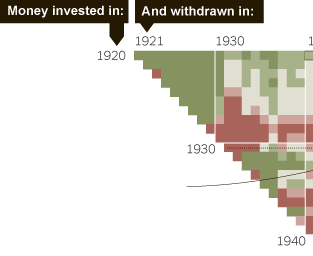

Oben rechts ist ein Bildausschnitt. Der Artikel In Investing, It’s When You Start And When You Finish hat die Grafik in kompletter Größe.

Auf der linken schrägen Seite der Grafik ist das Startjahr der Investition abgetragen und auf der oberen geraden Linie das Ende der Investition. Die Farben finde ich etwas irritierend bzw. nicht intuitiv. Sie deuten jeweils an, wie hoch der Ertrag in dem Zeitraum war. Dabei bedeutet dunkelrot Verluste nach Inflation, hellrot leicht oberhalb der Inflation. Dann steigen die Erträge bis zu dunkelgrün, also starken Gewinnen von oberhalb 10%. In der Grafik befindet sich des Weiteren noch eine zweite Linie. Die soll einen zwanzigjährigen Anlagezeitraum darstellen.

Ein Blick auf die Gesamtgrafik lässt drei größere grüne Bereiche erkennen. Anleger, die zwischen 1920 und 1929 investierten, konnten recht hohe Gewinne nach Inflation realisieren. Dann kam der schwarze Freitag und diese Geldanlagen kamen erst Mitte der fünfziger Jahre wieder in den ausgeglichenen Bereich. Die zweite Grünzone lässt sich zwischen 1943 und 1955 ausmachen. Diese Anlagen fuhren bis 1970 gute Gewinne ein. Schließlich ist da noch der Zeitraum von 1981 bis 1999. Je nach Start der Anlage ließen sich sogar noch bis 2001 hohe Gewinne realisieren.

Weiterhin findet sich auf der Karte ein großer roter Bereich. Der startete Ende der fünfziger Jahre und hielt bis 1980 an. In der Zeit stagnierte der Aktienmarkt komplett, bei gleichzeitig hoher Inflation. Anleger, die damals den Aktienmarkt für eine gute Idee hielten, ertragen noch heute Verluste bzw. liegen gerade bei plusminus Null.

Ein Anleger, der sein Geld im Jahr 1961 für zwanzig Jahre investierte, kam dabei am schlechtesten weg. Er machte pro Jahr etwa 2% Verlust oder, anders ausgedrückt, von 10000 US-Dollar Startkapital blieben nur 6600 US-Dollar übrig. Wesentlich besser erging es einem Investor, der entweder von 1948 bis 1968 oder von 1979 bis 1999 sein Geld anlegte. In den Zeiträumen konnte er die beste 20-Jahres-Performance von 8,4% bzw. 8,2% Wertsteigerung.

Alles in allem sind über einen Zeitraum von 20 Jahre immer noch hohe Schwankungen zu verzeichnen. Erst wenn man die Kurve weiter in Richtung dreißig Jahren verschiebt, werden die Werte einigermaßen stabil. In dem Bereich liegen die Ergebnisse zumeist oberhalb der Inflation.

Insgesamt ist es recht interessant, die Grafik ein wenig auszuwerten. Denn es öffnet die Augen für die Realität am Aktienmarkt. Ich würde mir wünschen, wenn es etwas gleichwertiges für Anleihen oder andere Anlageformen gäbe. Denn dann würde sich ein Vergleich zum Aktienmarkt ergeben. Viel Spaß beim Anschauen!